CDF jest umową zawartą podczas handlu derywatami finansowymi pomiędzy Tobą a brokerem w celu wymiany różnicy w cenie produktu inwestycyjnego. Oznacza to, że nie Ty jestes właścicielem akcji, lecz jedynie zakładasz się o jej ruchy cenowe. W poniższym przewodniku czym różnią się kontrakty CFD od handlu akcjami, jak skutecznie nimi obracać, z jakim ryzykiem się wiążą, kto ma do nich dostęp oraz poznamy najważniejszą terminologię dotyczącą tego narzędzia finansowego.

Co to jest handel kontraktami CFD?

CFD (contract for difference) to umowa pomiędzy kupującym a sprzedającym, zgodnie z którą kupujący musi zapłacić różnicę pomiędzy aktualną wartością aktywa a jego wartością w momencie zawarcia umowy. Inwestor CFD nigdy nie jest prawdziwym właścicielem aktywów bazowych, ale czerpie zyski z ruchu ich cen. Wartość kontraktu CFD uwzględnia jedynie zmianę ceny pomiędzy wejściem i wyjściem z transakcji, a nie wartość wewnętrzną instrumentu bazowego.

Handel CFD umożliwia inwestorom spekulowanie na różnych rynkach finansowych, takich jak akcje, forex (rynek walutowy), indeksy, towary i kryptowaluty. Ponadto jest to zaawansowana strategia handlowa, którą stosują zazwyczaj doświadczeni traderzy i która nie jest dozwolona w Stanach Zjednoczonych.

Jak działają kontrakty CFD?

Inwestor CFD nigdy nie będzie właścicielem bazowego waloru. Będzie jedynie uzyskiwał przychody w oparciu o zmianę jego ceny. Tak więc, na przykład, zamiast kupować rzeczywiste akcje Netflix (NASDAQ: NFLX), inwestor może jedynie spekulować, czy cena Netflix wzrośnie czy spadnie.

Krótki i długi handel CFD

Kontrakt CFD składa się z dwóch transakcji. Pierwsza transakcja tworzy otwartą pozycję, która jest później zamykana poprzez transakcję odwrotną z brokerem po innej cenie. Inwestor może zdecydować się na transakcję długą, jeżeli uważa, że cena rynkowa aktywa wzrośnie, lub na transakcję krótką, jeżeli jest przekonany, że cena spadnie.

Jeżeli inwestor uważa, że cena aktywa wzrośnie, jego pierwsza transakcja będzie długą pozycją (kupna), a druga (która zamyka otwartą pozycję) będzie sprzedażą. I odwrotnie, jeżeli inwestor uważa, że wartość aktywów będzie spadać, jego pierwsza transakcja będzie sprzedażą lub krótką pozycją, a ostatnia transakcja będzie kupnem. Zysk netto inwestora to różnica w cenie pomiędzy transakcją otwierającą i zamykającą (minus prowizja lub odsetki).

Przykład wejścia w pozycję długą

Załóżmy iż oczekujesz, że wartość akcji firmy Apple (NASDAQ: AAPL) wzrośnie i chcesz otworzyć długą pozycję CFD, aby skorzystać z tej możliwości. Kupujesz 100 CFD na akcje Apple po 160 dolarów za sztukę, więc całkowita wartość transakcji wyniesie 16 000 dolarów. Jeżeli cena akcji Apple wzrośnie do 170 dolarów, zarobisz 10 dolarów na akcji, czyli 1000 dolarów zysku.

Przykład wejścia w pozycję długą

Załóżmy iż oczekujesz, że wartość akcji Apple będzie spadać i chcesz skorzystać z tego ruchu. W tym celu możesz otworzyć krótką pozycję CFD (tzw. short) i czerpać zyski z rynku, na którym panuje kryzys. Tym razem zdecydowałeś się shortować 100 kontraktów CFD na akcje Apple po cenie 170 dolarów za akcję, która następnie spada do 160 dolarów za akcję. W takim przypadku osiągniesz zysk w wysokości 1000 dolarów, czyli 10 dolarów za akcję.

Dźwignia finansowa na kontraktach CFD

Handel CFD jest produktem lewarowanym, co oznacza, że inwestor może uzyskać ekspozycję na dużą pozycję, nie angażując od razu całego kapitału. Przykładowo, powiedzmy, że inwestor chce otworzyć pozycję odpowiadającą 200 akcjom Apple. Tradycyjna transakcja oznaczałaby poniesienie całkowitego kosztu akcji z góry. Jednak w przypadku CFD wystarczy zainwestować tylko 5% tej kwoty.

Chociaż dźwignia finansowa umożliwia inwestorowi szersze rozłożenie kapitału, należy pamiętać, że uzyskany zysk lub strata nadal będą obliczane na podstawie całkowitej wielkości pozycji inwestora. Na powyższym przykładzie byłaby to różnica w cenie 200 akcji Apple od otwarcia do zamknięcia. Oznacza to, że zarówno zyski, jak i straty mogą być znacznie większe w porównaniu z nakładem, a straty mogą nawet przewyższać depozyt. Z tego powodu musisz koniecznie zwracać uwagę na stosunek dźwigni finansowej i upewnić się, że handlujesz w ramach swoich możliwości.

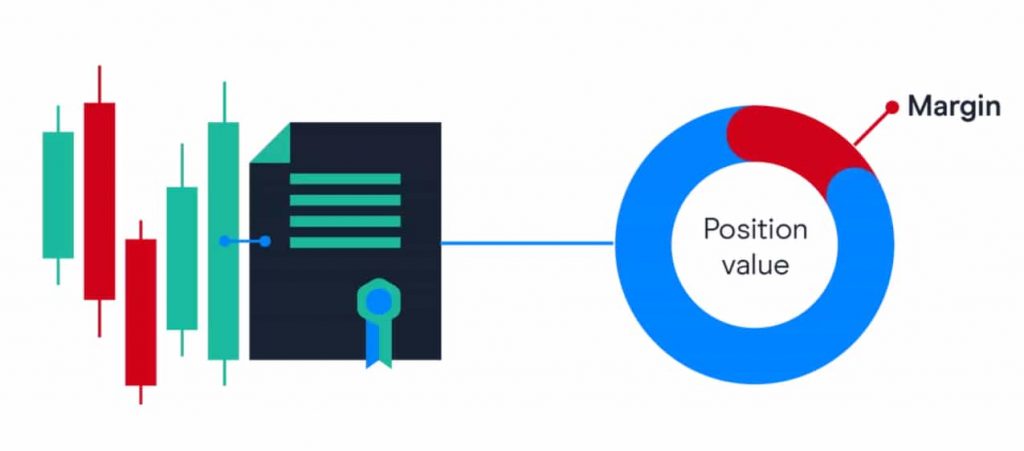

Margin w CFD

Handel z wykorzystaniem dźwigni finansowej jest czasami określany jako „margin trading”. Dlaczego? Ponieważ depozyt zabezpieczający – budżet wymagany do otwarcia i utrzymania pozycji – stanowi tylko ułamek jej całkowitej wielkości.

W handlu CFD istnieją dwa rodzaje depozytów. Po pierwsze, do otwarcia pozycji potrzebny jest depozyt zabezpieczający. Dodatkowo może być wymagany uzupełniający depozyt jeżeli istnieje prawdopodobieństwo, że Twoja transakcja przyniesie straty, których nie pokryje depozyt zabezpieczający, łącznie z dodatkowymi środkami na koncie.

W takim przypadku może się zdarzyć, że otrzymasz od brokera wezwanie do uzupełnienia depozytu zabezpieczającego. Jeżeli go nie uzupełnisz, pozycja może zostać zlikwidowana. Oznacza to, że wszelkie poniesione straty zostaną zrealizowane automatycznie.

Ostrzeżenie: Handel kontraktami CFD z wykorzystaniem dźwigni finansowej i depozytu zabezpieczającego jest niezwykle ryzykowny. Nie jest więc zalecany dla konserwatywnych lub stroniących od ryzyka inwestorów. Inwestorzy powinni rozważać handel kontraktami CFD tylko wtedy, gdy mają duże doświadczenie na niestabilnych rynkach. Muszą też w pełni rozumie, jak działają kontrakty CFD i mieć wystarczająco dużo czasu, aby aktywnie zarządzać swoją inwestycją.

Hedging za pomocą CFD

CFD można również wykorzystać do zabezpieczenia się przed stratami w istniejącym portfelu akcji fizycznych. Metodę tą możesz zastosować jeśli uważasz, że możesz stracić sporo środków w krótkim okresie czasu. Poprzez krótką sprzedaż tych samych akcji jako CFD, można próbować zrównoważyć część potencjalnych strat z istniejącego portfela. Wykorzystanie strategii hedgingowej CFD oznacza, że każdy spadek wartości poszczególnych akcji w Twoim portfelu zostanie zrównoważony zyskiem z krótkiej transakcji CFD.

Kluczowa terminologia handlu kontraktami CFD

Wyjaśnijmy teraz cztery kluczowe pojęcia handlu CFD: spready, wielkość transakcji, czas trwania i zysk/strata.

Spread i prowizja

Ceny CFD podawane są w dwóch wariantach. Pierwszy to cena kupna (offer), po której możesz otworzyć pozycję długą CFD. Drugi to cena sprzedaży (bid), po której możesz otworzyć pozycję krótką CFD. Ceny sprzedaży będą konsekwentnie nieco niższe od aktualnej ceny rynkowej, a ceny kupna będą nieco wyższe. Różnica pomiędzy tymi dwoma cenami nazywana jest spreadem.

Zazwyczaj koszt otwarcia pozycji CFD jest pokrywany ze spreadu: ceny kupna i sprzedaży zostaną skorygowane, aby odzwierciedlić koszt zawarcia transakcji.

Wielkość transakcji

Handel CFD odbywa się w standaryzowanych kontraktach (lots). Wielkość pojedynczego kontraktu zależy od instrumentu bazowego, który jest przedmiotem handlu. Często odzwierciedla też sposób, w jaki ten instrument jest handlowany na rynku.

W przypadku CFD na akcje, wielkość kontraktu odpowiada zazwyczaj jednej akcji spółki. Tak więc, aby otworzyć pozycję, która odpowiada zakupowi 500 akcji spółki X, należy zakupić 500 kontraktów CFD na spółkę X. Jest to jeszcze jedna cecha, dzięki której handel CFD jest bardziej podobny do tradycyjnego handlu niż inne instrumenty pochodne, takie jak opcje.

Czas trwania

W przeciwieństwie do opcji, większość transakcji CFD nie ma ustalonego terminu wygaśnięcia. Pozycja jest zamykana poprzez złożenie transakcji przeciwnej do tej, która ją otworzyła. Na przykład, pozycja kupna 500 kontraktów na srebro zostanie zamknięta poprzez sprzedaż 500 kontraktów na srebro.

Jeżeli utrzymujesz dzienną pozycję CFD otwartą po upływie dziennego terminu zamknięcia, z Twojego rachunku zostanie pobrana opłata za finansowanie nocne. Kwota ta odzwierciedla koszt kapitału, który został Ci pożyczony przez brokera w celu otwarcia lewarowanej pozycji.

Jednak nie zawsze tak jest, a głównym wyjątkiem jest kontrakt forward. Kontrakt forward ma datę wygaśnięcia w najbliższym terminie i wszystkie opłaty za finansowanie nocne są już wliczone w spread.

Zysk i straty

Aby obliczyć zysk lub stratę z transakcji CFD, należy pomnożyć wartość każdego kontraktu przez wielkość pozycji (łączną liczbę kontraktów). Następnie mnoży się tę liczbę przez różnicę pomiędzy ceną w momencie otwarcia kontraktu i w momencie jego zamknięcia.

Aby obliczyć całkowity zysk lub stratę z transakcji, należy również odjąć wszelkie poniesione opłaty i prowizje. Są to prowizja, opłaty za finansowanie oraz za gwarantowany stop loss.

Opłaty i koszty związane z kontraktami CFD

- Spread: Przy handlu kontraktami CFD należy zapłacić spread, czyli różnicę pomiędzy ceną kupna i sprzedaży. Im węższy spread, tym mniej musi się przesunąć cena na Twoją korzyść, zanim zaczniesz osiągać zyski. Tak samo jest w przypadku ponoszenia strat, jeżeli cena porusza się przeciw Tobie.

- Finansowanie nocne: Kwota finansowania nocnego jest dodawana do lub odejmowana od Twojego konta w przypadku utrzymywania pozycji po upływie określonego czasu (określanego jako „Czas finansowania nocnego”).

- Opłata za przeliczenie waluty: Zazwyczaj jest pobierana za transakcje na instrumentach denominowanych w walucie innej niż waluta na Twoim rachunku.

- Gwarantowane Zlecenie Stop: Unikalny typ zlecenia wykorzystywany do pomocy w zarządzaniu ryzykiem poprzez zagwarantowanie poziomu stop loss.

- Opłata za nieaktywność: Możliwa opłata w przypadku, gdy nie zalogujesz się na swój rachunek przez określony przez brokera okres czasu.

Kraje, które zezwalają na handel CFD

Handel kontraktami CFD jest zakazany w USA, ale jest dozwolony na rynkach giełdowych, pozagiełdowych (OTC) w wielu głównych krajach świata. Należą do nich m.in. Wielka Brytania, Niemcy, Szwajcaria, Singapur, Hiszpania, Francja, RPA, Kanada, Nowa Zelandia, Hong Kong, Szwecja, Norwegia, Włochy, Tajlandia, Belgia, Dania i Holandia. Handel kontraktami CFD jest również dozwolony w Polsce.

Zalety kontraktów CFD

Kontrakty CFD mają wiele zalet w porównaniu z tradycyjnym handlem. Mogą więc być atrakcyjną alternatywą dla osiągnięcia większych zysków przy mniejszych nakładach kapitałowych.

- Wyższa dźwignia finansowa – kontrakty CFD zapewniają wyższą dźwignię finansową niż tradycyjny handel. Niższe warunki depozytu zabezpieczającego oznaczają mniejszy wkład kapitałowy dla inwestora i potencjalnie większe zyski. Niemniej jednak, większa dźwignia może również powiększyć straty inwestora;

- Globalny dostęp do rynku z jednej platformy – Wielu brokerów CFD oferuje produkty na wszystkich głównych rynkach świata. Inwestorzy mają do nich dostęp przez całą dobę. W rezultacie inwestorzy mogą handlować kontraktami CFD na wielu światowych rynkach;

- Brak zasad shortingu lub pożyczania akcji – Niektóre rynki mają regulacje, które zabraniają shortingu i nakazują inwestorowi pożyczyć instrument finansowy przed jego krótką sprzedażą. Ponadto mają różne wymagania dotyczące depozytu zabezpieczającego dla krótkich i długich pozycji. Jednak instrumenty CFD mogą być shortowane w każdej chwili. Nie trzeba przy tym ponosić kosztów pożyczki, ponieważ inwestor nie jest właścicielem instrumentu bazowego;

- Brak wymogów daytradingu – Niektóre rynki wymagają minimalnych kwot kapitału do daytradingu lub ograniczają liczbę dozwolonych transakcji dziennych . Ograniczenia te nie dotyczą rynku CFD i dlatego wszyscy inwestorzy mogą handlować zawsze, kiedy mają na to ochotę;

- Różnorodność możliwości handlowych – brokerzy oferują obecnie CFD na akcje, indeksy, skarbiec, forex, kryptowaluty i towary. Dzięki temu spekulanci zainteresowani różnorodnymi instrumentami finansowymi mogą handlować kontraktami CFD jako zamiennikiem giełdy.

Wady kontraktów CFD

Chociaż kontrakty CFD stanowią lukratywną alternatywę dla tradycyjnych metod handlu, mają też sporo wad.

- Inwestorzy płacą spread – Płacenie spreadu przy wejściu i wyjściu z inwestycji odbiera możliwość czerpania zysków z małych ruchów. Spread zmniejsza również wygrane transakcje o niewielką kwotę w porównaniu z papierem bazowym i zwiększa straty o niewielką kwotę. Tak więc, chociaż standardowe rynki narażają inwestora na różne opłaty, regulacje, prowizje i wyższe wymagania kapitałowe, kontrakty CFD zmniejszają zyski inwestorów poprzez koszty spreadu;

- Słaba regulacja branży – Branża CFD nie podlega silnym regulacjom. Wiarygodność brokera CFD nie opiera się na pozycji rządowej lub płynności, lecz na reputacji, długowieczności i pozycji finansowej. Z tego powodu, przed otwarciem rachunku u brokera, należy koniecznie sprawdzić jego przeszłość i reputację;

- Ryzyko dźwigni finansowej – handel CFD odbywa się w szybkim tempie i wymaga ścisłej kontroli. Musisz utrzymywać ryzyko płynności i margin, a jeżeli nie będziesz w stanie pokryć spadku wartości, broker może zlikwidować Twoją pozycję. W takim wypadku będziesz musiał pokryć stratę bez względu na to, co później stanie się z aktywem bazowym.

Podsumowanie

Podsumowując, kontrakt na różnice kursowe jest bardzo elastycznym narzędziem, które pozwala inwestorom czerpać wszystkie korzyści z posiadania papieru wartościowego bez konieczności jego faktycznego nabywania. Co więcej, kontrakty CFD dają inwestorom globalny dostęp do instrumentów finansowych, akcji, towarów i indeksów, do których w innym przypadku nie mieliby tak płynnego dostępu.

Kontrakty CFD zapewniają wyższą dźwignię finansową niż tradycyjny handel, co może znacznie zwiększyć Twoje zyski. Jednak w przypadku strat, może to również spowodować, że stracisz więcej pieniędzy.

W porównaniu z innymi tradycyjnymi formami handlu, handel kontraktami CFD jest ryzykowną strategią i początkujący inwestorzy powinni podchodzić do niego z ostrożnością. Dlatego właśnie najskuteczniejsi inwestorzy CFD to zazwyczaj doświadczeni inwestorzy z bogatym doświadczeniem i wiedzą taktyczną.